以太坊的身份困局:是加密货币,还是比特币的影子?

ETH 正在积累货币溢价,但其价值仍高度依赖比特币叙事。

原文标题:The ETH Debate: Is it Cryptomoney?

原文作者:@AvgJoesCrypto,Messari

原文编译:Luffy,Foresight News

在所有主流加密货币资产中,以太坊引发的争论最为激烈。比特币作为主流加密货币的地位已被广泛认可,而以太坊的定位却始终悬而未决。在一部分人看来,以太坊是除比特币之外,唯一具备可信度的非主权货币类资产;另一部分人则认为,以太坊本质上是一门生意,不仅营收持续下滑、利润率日益收紧,还面临着诸多交易速度更快、成本更低的公链的激烈竞争。

这场争议在今年上半年似乎达到了顶峰。3 月,瑞波币(XRP)的完全稀释估值曾短暂反超以太坊(值得注意的是,以太坊的代币已全部流通,而瑞波币的流通量仅占总供应量的约 60%)。

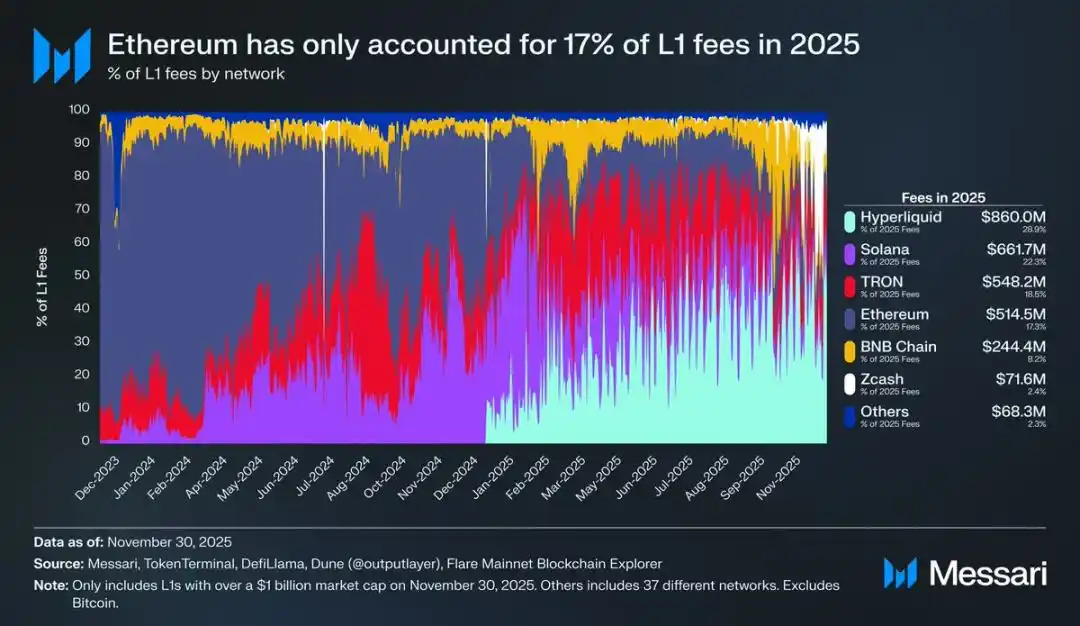

3 月 16 日,以太坊的完全稀释估值为 2276.5 亿美元,而瑞波币的对应估值达到 2392.3 亿美元。这一结果,在一年前几乎无人能预料。随后在 2025 年 4 月 8 日,以太坊对比特币的汇率(ETH/BTC)跌至 0.02 以下,创下自 2020 年 2 月以来的最低纪录。换句话说,以太坊在上一轮牛市中相对于比特币的所有涨幅,已尽数回吐。彼时,市场对以太坊的情绪跌至数年来的冰点。

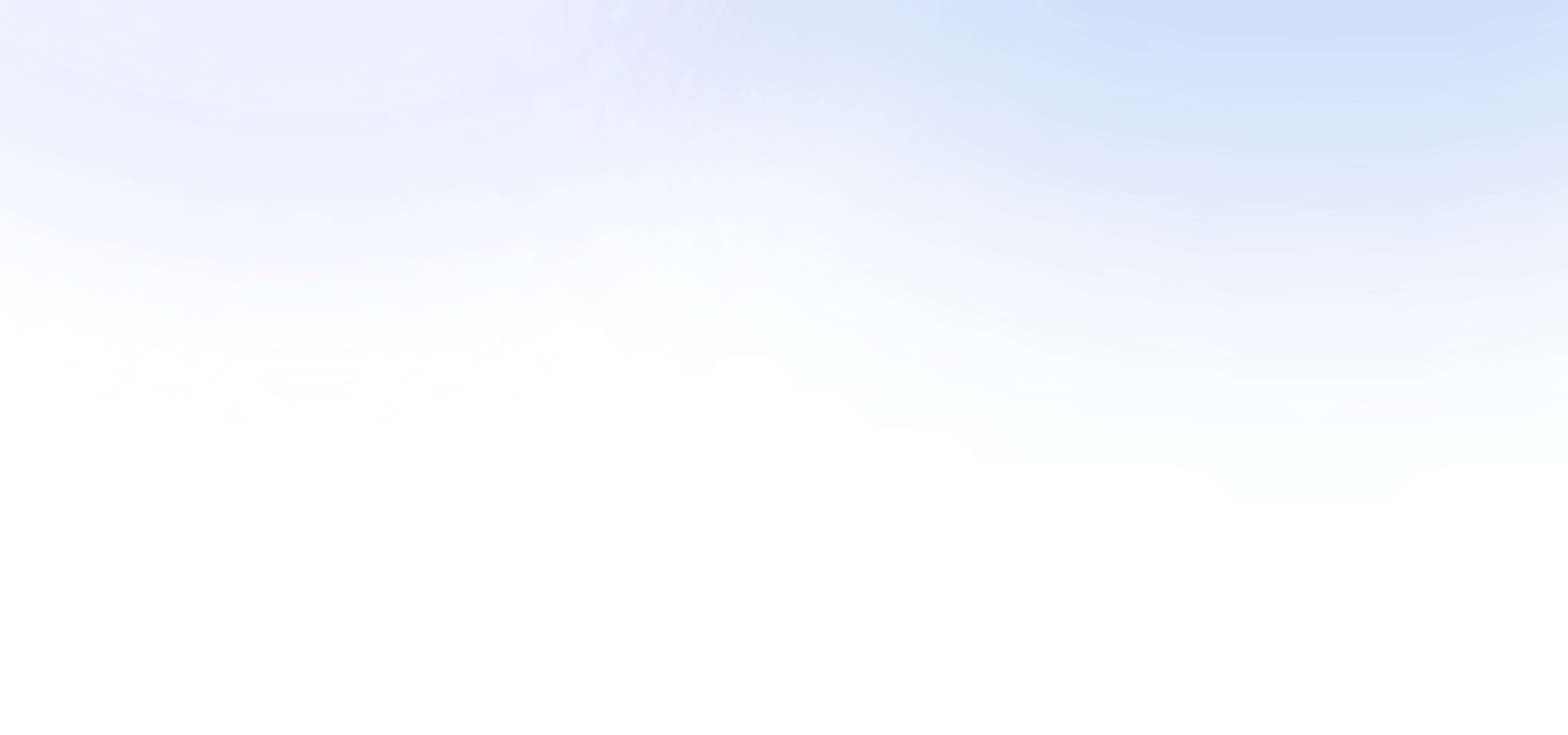

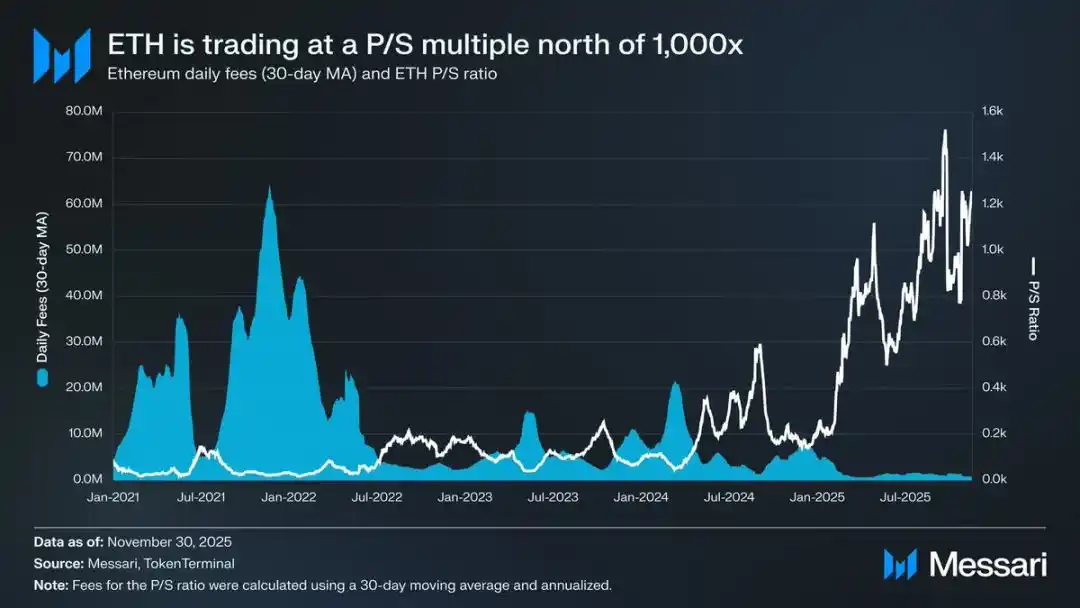

雪上加霜的是,价格的颓势只是冰山一角。随着竞争对手生态的崛起,以太坊在公链手续费市场的占比持续萎缩。2024 年,Solana 重振旗鼓;2025 年,Hyperliquid 异军突起。二者联手将以太坊的手续费市场份额压降至 17%,在公链中排名第四——相较于一年前的榜首位置,堪称断崖式下跌。手续费虽不能代表一切,但它是反映经济活动流向的明确信号。如今,以太坊正面临其发展史上最严峻的竞争格局。

然而,历史经验表明,加密货币市场的重大逆转往往始于市场情绪最悲观的时刻。当以太坊被外界宣判为「失败资产」之际,其多数显性的颓势实际上早已被市场价格所消化。

2025 年 5 月,市场过度看空以太坊的迹象开始显现。就在这一时期,以太坊对比特币的汇率以及以美元计价的价格均迎来强劲反弹。以太坊兑比特币汇率从 4 月 0.017 的低点攀升至 8 月的 0.042,涨幅达 139%;同期以太坊的美元价格也从 1646 美元飙升至 4793 美元,涨幅高达 191%。这一涨势在 8 月 24 日达到顶峰,以太坊价格触及 4946 美元,创下历史新高。经历此番价值重估后,以太坊的整体走势显然已重回上升通道。以太坊基金会的领导层换届,以及一批专注于以太坊的财库公司的问世,为市场注入了信心。

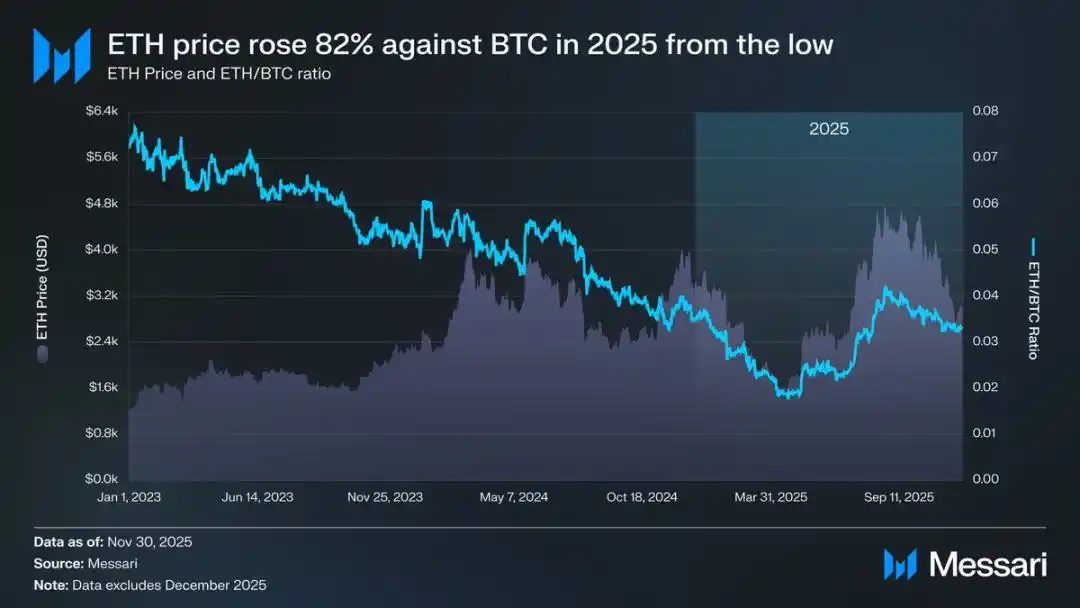

在本轮上涨之前,以太坊与比特币的境遇差异,在二者的交易平台交易基金(ETF)市场体现得淋漓尽致。2024 年 7 月,以太坊现货 ETF 上市,但资金流入量十分低迷。上市后的前六个月,其净流入额仅为 24.1 亿美元,与比特币 ETF 的破纪录表现形成鲜明反差。

不过,随着以太坊的强势复苏,市场对其 ETF 资金流入的担忧也烟消云散。全年来看,以太坊现货 ETF 的净流入额达 97.2 亿美元,比特币 ETF 则为 217.8 亿美元。考虑到比特币的市值接近以太坊的五倍,二者 ETF 的资金流入规模仅相差 2.2 倍,这一差距远低于市场预期。换句话说,若按市值规模调整计算,以太坊 ETF 的市场需求其实超过了比特币。这一结果,彻底扭转了「机构对以太坊缺乏真实兴趣」的论调。不仅如此,在特定时间段内,以太坊 ETF 的资金流入甚至直接碾压比特币。5 月 26 日至 8 月 25 日期间,以太坊 ETF 净流入 102 亿美元,超过了同期比特币 ETF 的 97.9 亿美元,这也是机构需求首次明确向以太坊倾斜。

从 ETF 发行机构的表现来看,贝莱德持续领跑市场。截至 2025 年底,贝莱德旗下以太坊 ETF 持有量达 370 万枚,占据以太坊现货 ETF 市场 60% 的份额。相较于 2024 年底的 110 万枚持仓量,增幅高达 241%,年度增长速度远超其他发行机构。总体而言,以太坊现货 ETF 在 2025 年底持仓量为 620 万枚,约占其代币总供应量的 5%。

在以太坊强劲反弹的背后,最关键的驱动力是专注于以太坊的财库公司的兴起。这类储备库为以太坊创造了前所未有的稳定、持续性需求,为这一资产提供了叙事炒作或投机性资金无法比拟的支撑力。如果说以太坊的价格走势标志着明显的转折点,那么财库公司的持续增持,就是促成这一拐点的深层结构性变革。

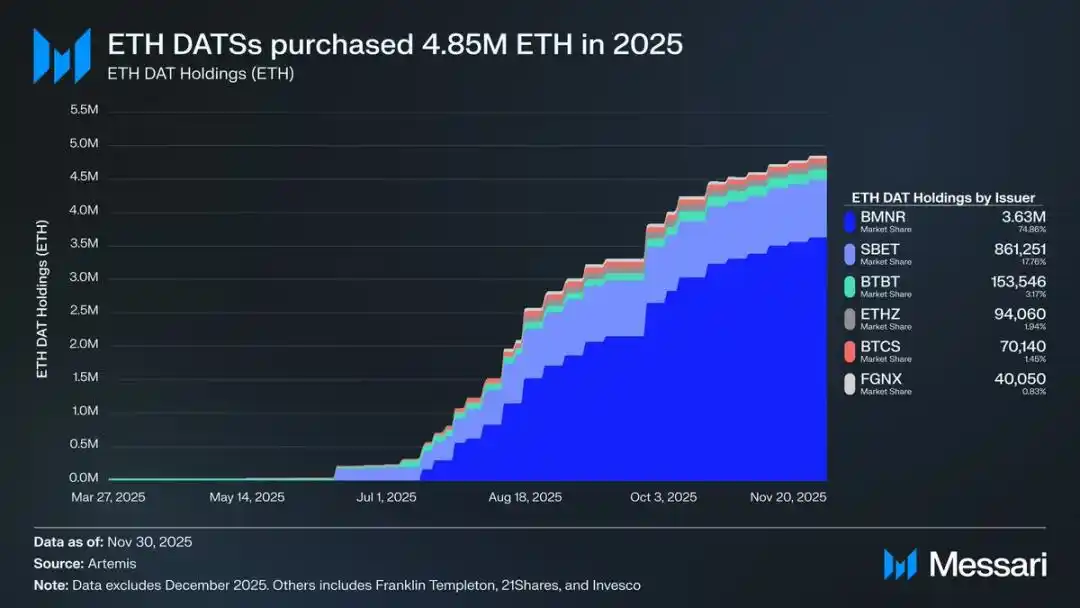

2025 年,以太坊财库公司累计增持以太坊 480 万枚,占其总供应量的 4%,对以太坊的价格产生了显著影响。其中表现最为突出的,是 Tom Lee 领导的 Bitmine(股票代码 BMNR)。这家原本主营比特币挖矿的企业,于 2025 年 7 月开始将其储备资金及资本逐步转换为以太坊。7 月至 11 月期间,Bitmine 累计购入 363 万枚以太坊,以 75% 的持仓占比稳居以太坊财库公司市场的龙头地位。

尽管以太坊的反弹势头强劲,但涨势最终还是有所降温。截至 11 月 30 日,以太坊价格已从 8 月的高点回落至 2991 美元,甚至低于上一轮牛市 4878 美元的历史峰值。相较于 4 月的低谷,以太坊的处境已大幅改善,但本轮反弹并未彻底消除那些最初引发市场看空的结构性隐忧。恰恰相反,关于以太坊定位的争议,正以更激烈的态势重回大众视野。

一方面,以太坊正展现出诸多与比特币相似的特征;而这些特征,正是比特币能够晋升为货币类资产的关键所在。如今,以太坊 ETF 的资金流入不再疲软,以太坊财库公司已成为其持续性需求的来源。或许最为重要的是,越来越多的市场参与者开始将以太坊与其他公链代币区别看待,将其纳入与比特币相同的货币框架。

但另一方面,那些在今年上半年拖累以太坊下跌的核心问题,至今仍未得到解决。以太坊的核心基本面尚未完全复苏:其公链手续费市场份额持续受到 Solana、Hyperliquid 等强劲对手的挤压;以太坊底层网络的交易活跃度,仍远低于上一轮牛市的峰值水平;尽管价格大幅反弹,但比特币已轻松突破历史高点,而以太坊仍在历史高点之下徘徊。即便是在以太坊表现最强劲的几个月里,仍有大量持有者将本轮上涨视为离场套现的机会,而非对其长期价值的认可。

这场争议的核心问题,并非以太坊是否具备价值,而是 ETH 这一资产,究竟如何从以太坊网络的发展中实现价值累积。

在上一轮牛市中,市场普遍认为,ETH 的价值将直接从以太坊网络的成功中获益。这正是「超声波货币论」的核心逻辑:以太坊网络的实用性将催生大量的代币销毁需求,从而为以太坊资产构建起清晰且机制化的价值支撑。

如今,我们几乎可以肯定,这一逻辑将不再成立。以太坊的手续费收入已大幅暴跌,且复苏无望;同时,推动以太坊网络增长的两大核心领域——现实世界资产(RWAs)与机构市场,均以美元作为核心结算货币,而非以太坊。

以太坊的未来价值,将取决于它如何间接从以太坊网络的发展中获益。但这种间接的价值累积,存在极大的不确定性。它的前提是:随着以太坊网络的系统性重要性不断提升,越来越多的用户与资本愿意将以太坊视为加密货币与价值储存工具。

与直接、机制化的价值累积不同,这种间接路径并无任何确定性可言。它完全依赖于市场的社会偏好与集体共识。当然,这本身并非缺陷;但这意味着,以太坊的价值增长,将不再与以太坊网络的经济活动存在必然的因果关联。

所有这一切,都将以太坊的争议重新拉回最核心的矛盾点:以太坊或许确实正逐步积累货币溢价,但这种溢价始终落后于比特币。市场再次将以太坊视为比特币货币属性的「杠杆表达」,而非一项独立的货币类资产。2025 年全年,以太坊与比特币的 90 天滚动相关系数始终维持在 0.7 至 0.9 之间,滚动贝塔系数更是飙升至多年高点,一度突破 1.8。这意味着,以太坊的价格波动幅度远超比特币,但同时也始终依附于比特币的走势。

这是一个细微但至关重要的区别。以太坊如今所具备的货币属性,其根基是比特币的货币叙事仍被市场认可。只要市场坚信比特币的非主权价值储存属性,就会有一部分边缘市场参与者愿意将这种信任延伸至以太坊。由此可见,若 2026 年比特币的走势持续走强,以太坊也将顺势收复更多失地。

目前,以太坊财库公司仍处于发展初期,其增持以太坊的资金主要来源于普通股发行。不过,如果加密货币市场迎来新一轮牛市,这类机构或将探索更多元的融资策略,例如借鉴 Strategy 扩张比特币持仓的模式,发行可转换债券与优先股。

举例来说,BitMine 这类以太坊财库公司,可通过发行低息可转换债券与高收益优先股进行融资,将募集到的资金直接用于增持以太坊,同时将这些以太坊进行质押以获取持续性收益。在合理的假设条件下,质押收益可部分抵消债券利息与优先股股息支出。这一模式,能够让储备库在市场行情向好时,借助财务杠杆持续增持以太坊。假设比特币市场在 2026 年开启全面牛市,以太坊财库公司的这一「第二增长曲线」,将进一步强化以太坊相对于比特币的高贝塔属性。

归根结底,市场当前对以太坊货币溢价的定价,仍以比特币的走势为前提。以太坊尚未成为具备独立宏观基本面支撑的自主型货币资产,而只是比特币货币共识的次级受益者,且这一受益群体正在逐步扩大。以太坊近期的强势反弹,反映出一部分市场参与者愿意将其视作比特币的同类,而非普通的公链代币。但即便在相对强势的阶段,市场对以太坊的信心,仍与比特币叙事的持续走强密不可分。

简而言之,以太坊的货币化叙事虽已走出破裂的困境,但远未尘埃落定。在当前的市场结构下,加之以太坊相对于比特币的高贝塔属性,只要比特币的货币叙事持续兑现,以太坊的价格就有望实现可观上涨;而来自以太坊财库公司与企业资金的结构性需求,将为其提供实实在在的上涨动力。但归根结底,在可预见的未来,以太坊的货币化进程仍将依附于比特币。除非以太坊能在较长周期内,实现与比特币的低相关性、低贝塔系数,而这一目标,它从未达成过。否则,以太坊的溢价空间,将始终笼罩在比特币的光环之下。